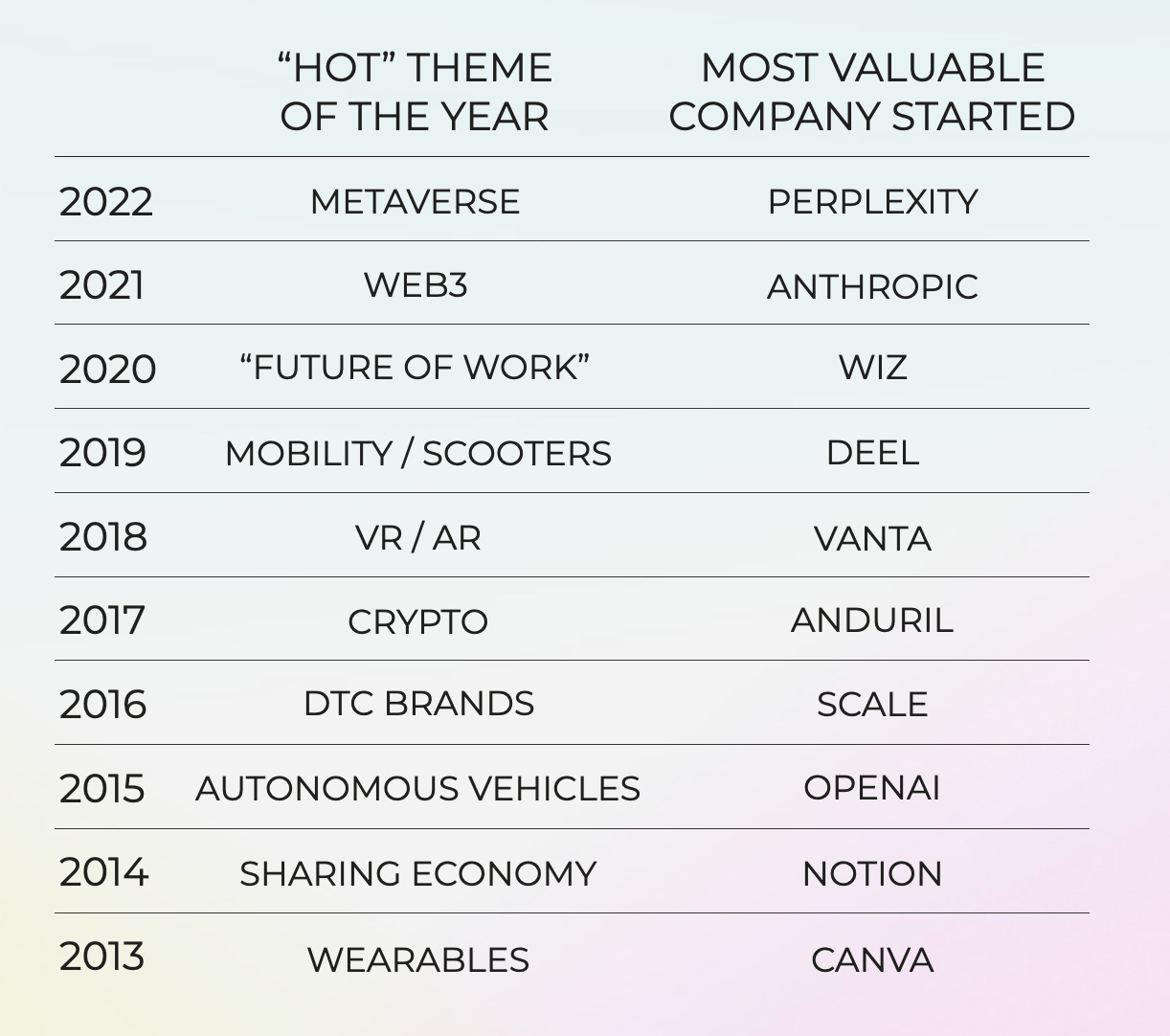

Neste momento, várias temáticas estão remodelando o mercado de VC globalmente, e discutindo uma remodelação da classe de ativo: Agentes de IA no processo de investimento, a concentração dos investimentos em Mega fundos, o SaaSpocalipse, as Plataformas de LLM / ClaudeCode / OpenClaw, fatores macro e geopolíticos atuais etc… Além de sobrecarregado de tantas ideias, me questiono como um investidor de VC no Brasil navega isso com as oportunidades locais. E, o meu lado otimista vê o jogo do VC no Brasil com características próprias, com ainda grandes oportunidades para quem está aqui.

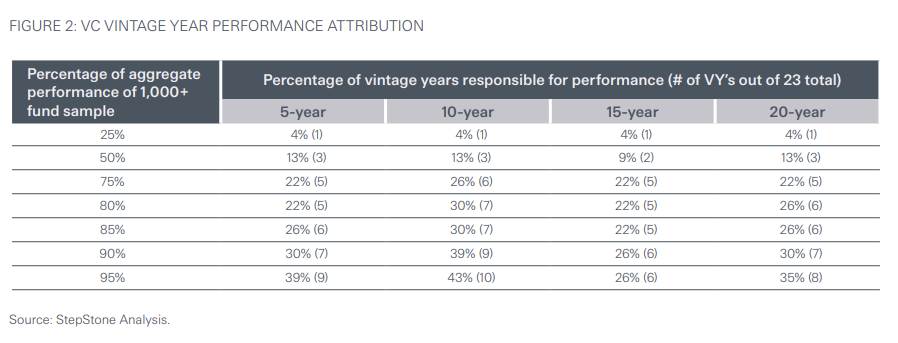

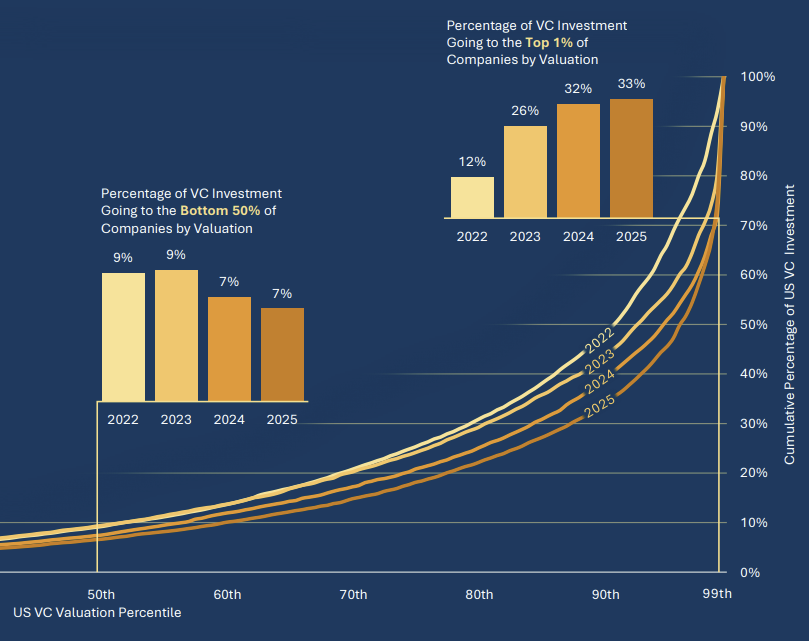

Acho importante começar estabelecendo que a principal característica que vejo do cenário global de VC é a da Lei de Potência extrema e polarização do capital, onde:

- Megafund estão absorvendo a maior parte do capital de VC, investindo 33% do capital em 1% dos deals.

- Do outro lado, as rodadas abaixo da mediana captam apenas 7% do total.

O cenário ficou polarizado com, de um lado, os kingmakers colocando bilhões em empresas desde o início para garantir escala a qualquer custo. Do outro, o jogo tradicional do VC.

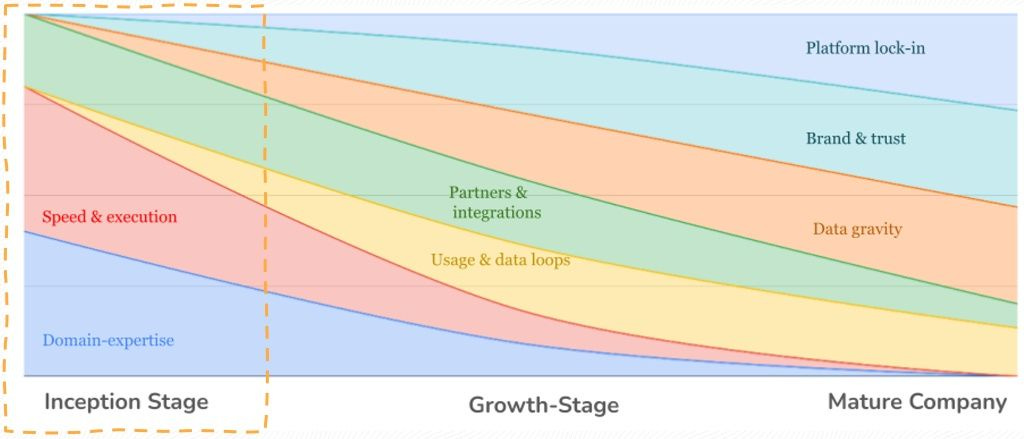

Dada essa análise, trazendo para a realidade daqui, então, provavelmente eu e você estamos no jogo dos outros 99% dos deals (com os 2/3 restantes do capital global). Nesse jogo dos 99%, a grande maioria está falando ainda de deals em Software e IA, que estão enfrentando e executando todo desembaralhar de workflows através de vibecoding e as plataformas LLM. Isso tem levantado questões como: onde estão os verdadeiros moats e vantagens competitivas que vão durar?

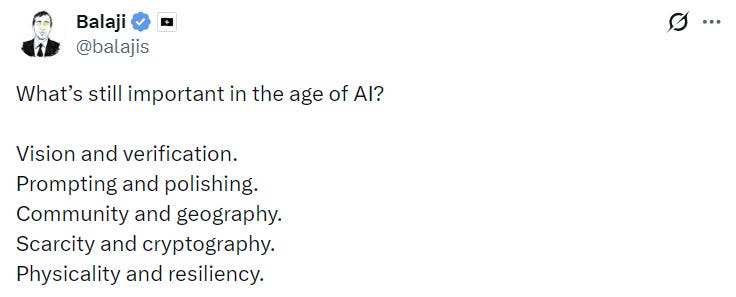

Dentro desse cenário, eu ainda acredito que no Brasil ainda há um jogo local para se jogar. Um lugar com grandes mercados e grandes oportunidades inexploradas aqui. Esse tweet(recortado) do Balaji escreve algumas coisas que ainda são importantes na Era de IA, e vejo o aspecto de visão dos fundadores locais, e os de negócios como aspectos geográficos, de comunidade(ou rede e ecossistemas), a escassez, a fisicalidade e a resiliência da região ainda criam arbitragens:

Se pensarmos em empresas que cresceram muito aqui na última década, apesar de terem bons times de tecnologia e produto, a capacidade de código nunca foi a principal vantagem, e sim alguns aspectos como:

- Efeito de Rede (i.e. marketplaces: Mercado Livre, Wellhub, Cayena, Hotmart etc…)

- Rede de Distribuição proprietária (Omie, Nuvemshop, Flash etc…)

- Integração e Complexidade Operacional local (Loggi, Kavak, etc…)

- Compliance e Regulação local (QITech, Dock, Kanastra etc…)

- Sistemas com Vantagem de Dados Proprietários (Unico, Cloudwalk etc…)

Acredito que a dinâmica, conhecimento e presença local serão ainda relevantes, principalmente da minha perspectiva como VC em early-stage.

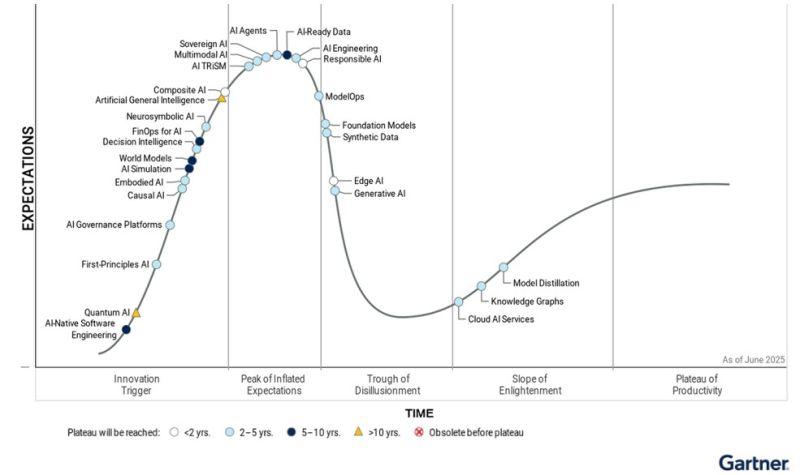

E a IA?

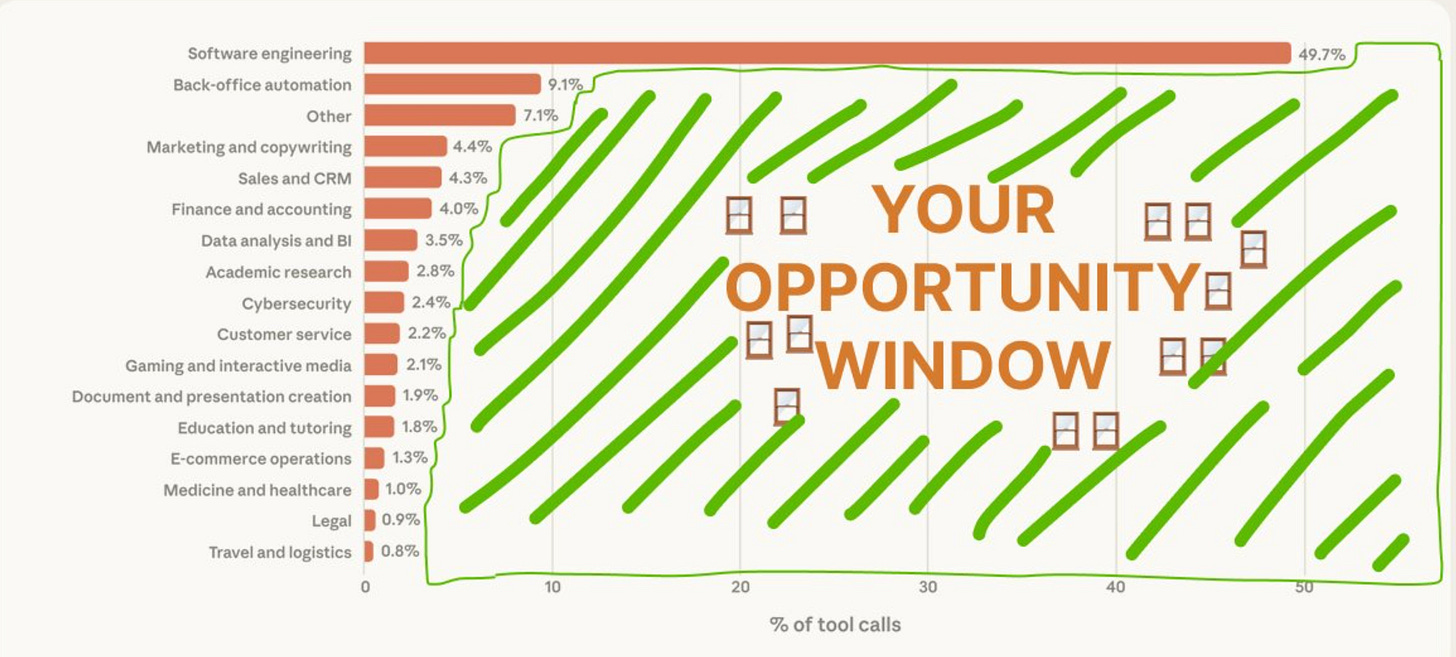

IA é a tecnologia. Ela se tornou a arma. E a categoria de Agentes de IA é o campo de batalha onde se disputa quem vai entregar mais valor, mais experiência e maior personalização para o cliente final, na atual expectativa e demanda dos clientes por essa tecnologia. E esse campo de batalha ainda tem muito espaço.

Às vezes a gente esquece que vivemos em uma ‘bolha de tech’, e por isso parece que a adoção de IA já está saturada. De fato, é overwhelming ver milhares de notícias de novos modelos, novos agentes, rodadas bilionárias, conteúdo sobre – e gerado por – IA – mas não é bem assim. A economia real ainda está distante.

Por exemplo, a metade do consumo de agentes de IA hoje é só em uma categoria (de acordo com Claude Code e API da Anthropic). A própria Anthropic descreve o momento como “early days of agent adoption”. Desenvolvedores de software foram os primeiros a construir e usar ferramentas agentic em escala. Todos os outros setores estão apenas começando a testar.

E é justamente aí que entra a oportunidade para a região. O Brasil, e a América Latina de forma mais ampla, têm uma competência comprovada em criar plataformas e infraestrutura que atendem setores específicos e aplicações verticais, sejam B2B ou B2C. Soluções SMBs, marketplaces verticais, fintechs, agrotechs, healthtechs etc… A presença local é uma vantagem real. Conhecer a regulação, os processos operacionais, as idiossincrasias do mercado. Acho que não vai ser fácil replicar isso de fora. É onde acredito que há mais espaço e onde continuaremos a ver novas empresas surgindo.

A adoção de IA começa a tracionar por aqui, mas o uso em escala, principalmente no mercado empresarial brasileiro, está longe. Como nas revoluções tecnológicass, para chegarmos a uma maturidade, o direcionamento do budget precisa vir depois da comprovação da produtividade. O budget hoje, na grande maioria, é em atividades experimentais, lideradas por Diretores, e não CEO e Conselho. Não há linhas de investimento sustentadas, exceto a de novas experimentações ou pilotos.

Algumas dessas empresas mencionadas acima são os Gorillas da região, que construíram seus castelos e fortalezas e ainda têm um bom exército, e de fato estão bem posicionados. Mas os novos entrantes e novas soluções estão sendo criadas a partir de empresas nativas e otimizadas por IA, remodelando a unidade de trabalho com sistemas de ação.

Dito tudo isso, eu acho que no Brasil ainda há uma oportunidade de atacar os gargalos locais e criar os seus data models, construção de estratégias com benefício e efeito de rede dentro de verticais, que são grandes, mas ainda pouco exploradas, penetrando com soluções que começam a transformar os workflows e a ganhar eficiência e produtividade.

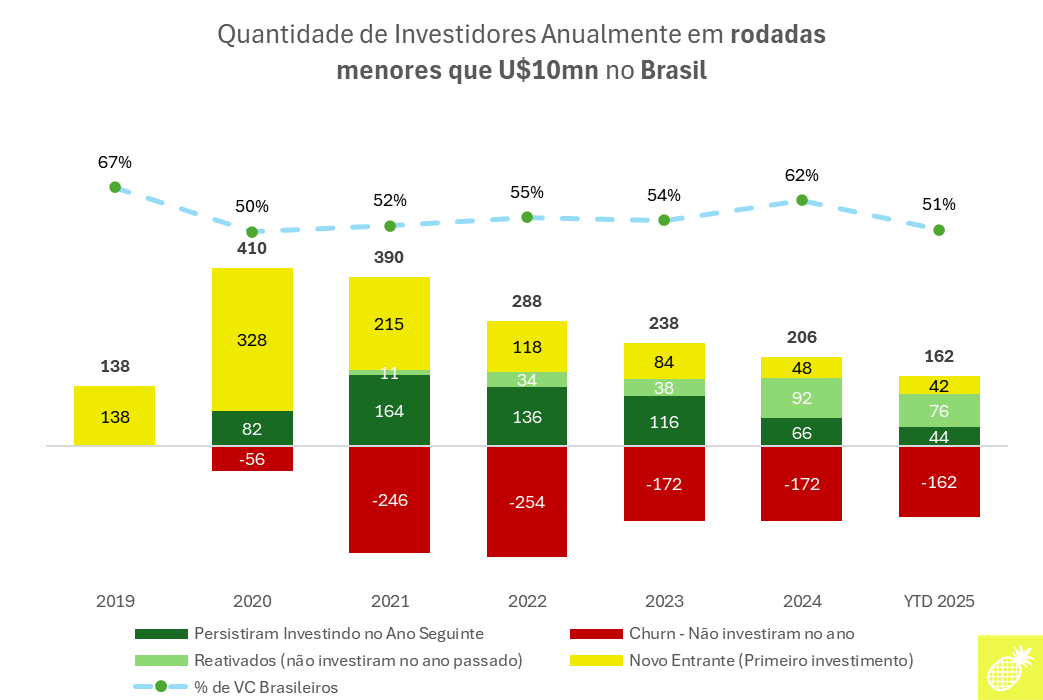

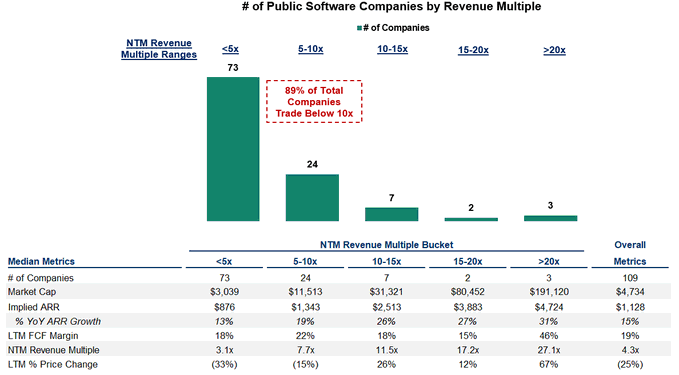

Mostrar Imagem

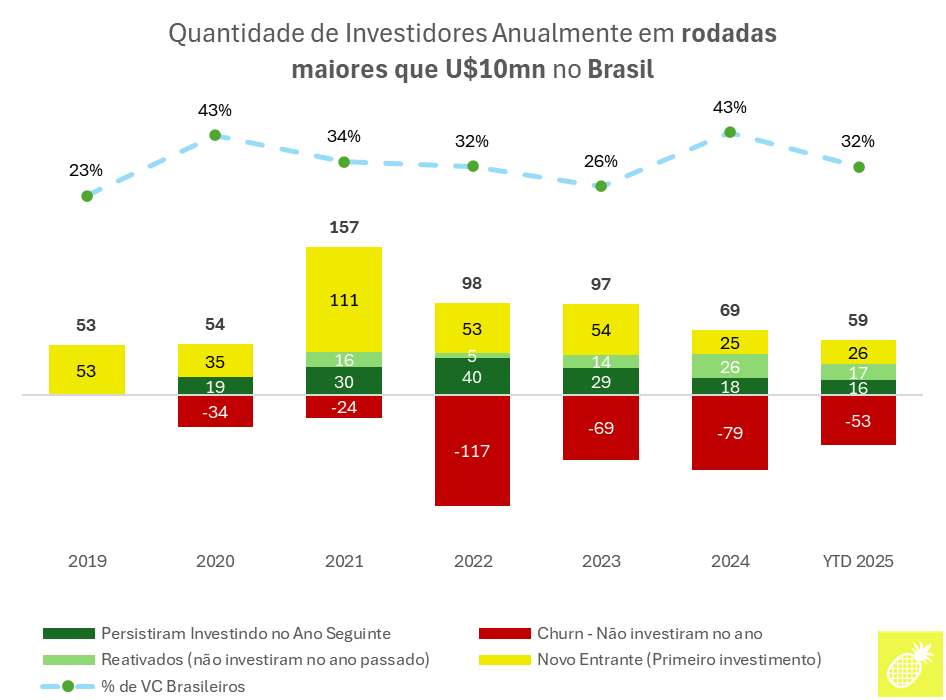

Mostrar Imagem