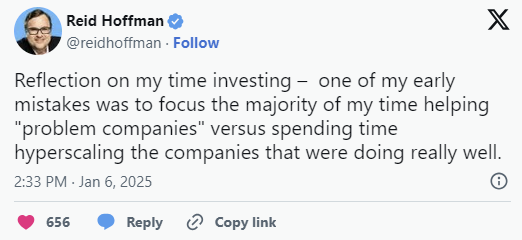

Vi esse interessante tweet do Reid Hoffman, que traz nos comentários as diferentes visões de investidores sobre o tema.

No geral, a grande maioria dos VCs acredita que o tempo dedicado ao portfólio deve ser majoritariamente voltado para as empresas que estão escalando, e não para aquelas que enfrentam dificuldades. Essa é uma discussão recorrente sobre gestão de portfólio de VC, que sempre presenciei por onde passei. É uma realidade importante para os empreendedores compreenderem.Essa abordagem de gestão geralmente divide o portfólio em três blocos, com base na teoria do Power Law para portfólios de VC:

- 20%-30% das empresas: São as que estão escalando com grande potencial de retorno para o fundo (10x+).

- 40%-50% das empresas – “Messy Middle”: Startups que conseguiram criar algo relevante e alcançaram um patamar significativo de receita, mas que pararam de crescer. O fundo enxerga um potencial de retorno entre 2x-5x.

- 30%-40% das empresas: Caminham para não gerar valor, resultando em um retorno de 1x ou menos.

A questão crítica dessa discussão é que, normalmente, as melhores empresas não precisam da ajuda do VC. Já as que mais precisam ou pedem suporte são justamente as do segundo e terceiro bloco. Ou seja, mais empresas demandando mais tempo.

Agora, uma provocação para os VCs: será que as empresas do bloco 1 realmente não precisam de ajuda? Ou será que elas apenas não precisam da sua ajuda, ou daquilo que você, como investidor, pode oferecer?

Minha visão é que o investidor precisa entender a relação entre tempo, esforço e retorno esperado na gestão do portfólio de seu fundo e agir de acordo com o que trará o melhor retorno. Mas é fundamental pensar além da gestão do fundo e considerar também a gestão da gestora de investimentos. Construção de carreira no longo prazo envolve relacionamentos, reputação e ciclos. Nesse contexto, dedicar-se ao desenvolvimento das empresas pode gerar frutos no futuro.

Além disso, investidores com um propósito educacional e de fortalecimento do ecossistema ou da economia local tendem a ter um apetite maior para ajudar e criar iniciativas voltadas às empresas dos blocos 2 e 3.

Acredito que essa realidade não é tão enfatizada no dia a dia dos grandes investidores como no post do Reid Hoffman. Os fundadores precisam conhecer a fundo a gestão do portfólio do fundo e entender que o alinhamento de trilha acontece desde o início. O Fred Wilson, investidor renomado da USV, escreveu um ótimo texto onde argumenta que as empresas que realmente definem a performance de um fundo são as do segundo quartil.